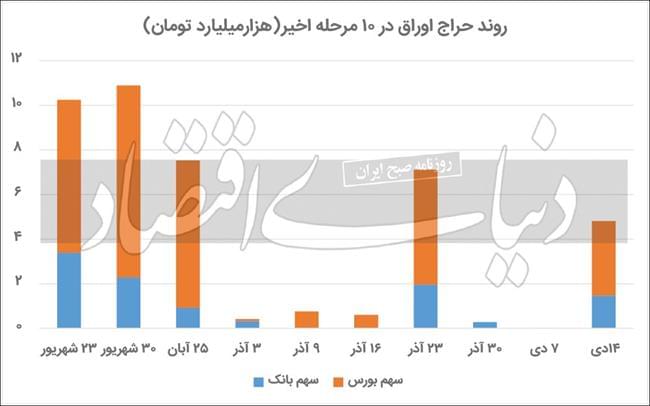

افزون بر این، تحلیل آمارهای رسمی نشان میدهد که از هفته پایانی آبان به بعد (به جز حراج بیستوچهارم) همواره سهم بازار سرمایه در عملیات حراج اوراق بیشتر از بازار بانکها بوده است. این موضوع از 2 جهت میتواند مثبت قلمداد شود؛ از طرفی دولت کنترل بیشتری بر بانکها نسبت به بازار سرمایه دارد برای اینکه آنها را برای خرید اوراق تحت فشار قرار دهد. از سوی دیگر از مرداد ماه سال 99 تا به حال که فضای رکودی بر سپهر بازار سرمایه حاکم بوده، گزینه اوراق میتواند انتخاب مناسبی برای حداقل کردن ریسک تورمی سرمایهگذار محسوب شود. کارشناسان اقتصادی بر این باورند که با توجه به اینکه بانکهای کشور با خشکی منابع مواجه هستند، نقش بورس در بازار حراج پررنگتر از قبل شده است؛ ولی همچنان این سوال وجود دارد چرا با وجود ظرفیت تامین مالی غیرتورمی دولت، در برخی هفتهها تامین مالی مناسبی صورت نمیگیرد؟ به نظر میرسد که در برخی هفتهها پیشنهادهای ویژهای وجود دارد که اشخاص حقیقی و حقوقی در بازار سرمایه میتوانند در آن مراحل نقش فعالتری داشته باشند.

چرایی استقبال بازار سرمایه از اوراق

جدیدترین گزارش حراج اوراق بانک مرکزی در هفته گذشته منتشر شد. این گزارش در چهاردهمین روز دی ماه منتشر شد. وزارت امور اقتصادی و دارایی برای پوشش غیرتورمی کسری بودجه، به اجرای این مکانیزم از سال گذشته پرداخته است. بنا بر آمارهای رسمی، حراج مذکور، بیستوششمین مرحله از حراج اوراق مالی اسلامی دولتی در سال جاری و نیز شصتوششمین مرحله از اجرای سیاست مذکور از زمان راهاندازی این سیاست در سال گذشته است. بنا بر گزارشهای رسمی در مرحله مذکور، تعداد 4 بانک و موسسه اعتباری غیربانکی در حراج شرکت کردند. ارزش سفارشهای ارسالشده توسط این نهادهای پولی در سامانه بازار بینبانکی به میزان 56/ 1هزار میلیارد تومان (همت) بود که وزات اقتصاد با فروش 46/ 1همت از آن موافقت کرد. مورد دیگر اینکه در تاریخ یادشده 35/ 3همت اوراق در بازار سرمایه به افراد حقیقی و حقوقی در بازار سرمایه فروخته شد. بنابراین میتوان گفت در تازهترین مرحله از حراج اوراق مالی اسلامی دولتی برگزارشده در سال جاری، در مجموع به میزان 81/ 4همت اوراق مالی اسلامی دولتی توسط بانکها و سایر اشخاص حقیقی و حقوقی خریداری شد که نسبت به مرحله آخر که در تاریخ 7دی انجام شده بود به میزان 8/ 4همت رشد داشته است. در این مرحله از حراج اوراق سه اوراق «اراد94»، «اراد95» و «اراد96» فروخته شد. نرخ بازده تا سررسید این اوراق به ترتیب برابر 98/ 21درصد، 62/ 21درصد و 79/ 21درصد بوده است. از سوی دیگر میتوان گفت که سهم بانکها از این حراج به میزان 30درصد و سهم بازار بورس معادل70درصد بود.

درنهایت اینکه از حراج بیستویکم به بعد (بهجز حراج بیستوچهارم) همواره سهم بازار سرمایه در عملیات حراج اوراق بیشتر از بازار بانکها بوده است. این موضوع از دو جهت میتواند مثبت قلمداد شود؛ از طرفی دولت کنترل بیشتری بر بانکها نسبت به بازار سرمایه دارد برای اینکه آنها را برای خرید اوراق تحت فشار قرار دهد. از سوی دیگر از مرداد ماه سال 99 تا به حال که فضای رکودی بر سپهر بازار سرمایه حاکم بوده، گزینه اوراق میتواند انتخاب مناسبی برای حداقل کردن ریسک تورمی سرمایهگذار محسوب شود. به عبارت دیگر سود تضمینشده اوراق دولتی این تضمین را به سرمایهگذار میدهد که پس از طی شدن مدت زمان مشخصی از خرید اوراق، میتواند اصل پول خود را به همراه سود مشخصی دریافت کند.

آنالیز اوراق در سال جاری

بررسی آمارهای رسمی درباره حراج اوراق در سال جاری حاوی چند نکته مهم است؛ نخست اینکه تا پیش از این مرحله، دولت در مجموع حدود 80همت اوراق اسناد خزانه اسلامی، 1/ 55همت اوراق مرابحه عام و و اوراق سلف نفتی و در نهایت بین 3 تا 5همت نیز با مجوز مصوب سران قوا، اوراق اراد 91 و 92 فروخته است. بنابراین میتوان گفت که دولت تا پایان هفته دوم دی ماه در مجموع به میزان 1/ 138 تا 1/ 140همت اوراق به فروش رسانده است. این موضوع نشان میدهد که 70درصد هدف تعیینشده دولت (200همت) محقق شده است. در نتیجه اگر دولت بخواهد تا پایان سال به تحقق هدف تعیینشده خود دست یابد و تامین مالی خود را به شکل غیرتورمی انجام دهد، باید در 10هفته پایانی سال باید بهطور میانگین حدود 6همت اوراق به فروش برساند. این موضوع در حالی است که دولت از ابتدای سال تنها در 5حراج هفتگی فروش بیش از 6همت داشته است. سوم اینکه، حراج هفته گذشته، کمترین میزان فروش اوراق در مراحل برگزارشده این مکانیزم توسط دولت از ابتدای سال است.

از اینرو میتوان گفت که دولت جدید گزینه غیرتورمی حراج اوراق را برای پوشش کسری بودجه خود فعال کرده است؛ بهنحویکه این موضوع بارها از سوی مسوولان اقتصادی مورد تاکید قرار گرفته؛ اما با وجود این در برخی مقاطع زمانی (بهطور خاص از انتهای آبان ماه) حرکت دولت به صورت زیگزاگی بوده؛ بهنحویکه در برخی هفتهها به لحاظ فروش اوراق خوب عمل کرده و در برخی هفتهها عملکرد ضعیفی از خود نشان داده است. فروش هفتگی اوراق از سوی دولت در حالی است که قبلا سقف میزان برداشت از تنخواه بانک مرکزی را پر کرده است و دیگر نمیتواند از این محل تامین مالی کند. سوال مشخص این است که با وجود اینکه تامین مالی از طریق فروش اوراق در توان دولت است، چرا بهصورت پایدار و باثبات از این مکانیزم استفاده نمیکند؟

آنالیز اقدامات سیاستگذار

پیشتر «دنیایاقتصاد» در گزارشهای متعددی به موضوع تحلیل اقدامات سیاستی سیاستگذار در راستای مکانیزم حراج اوراق پرداخته بود. در یکی از این گزارشها با نام «استقبال گرم بورس از اوراق» به حراج 11/ 7همت دولت اشاره کرده بود. در حراج مذکور سهم بانکها برابر 28درصد و سهم بازار سرمایه معادل 72درصد از این تامین مالی بود. در گزارشی دیگر با نام «حرکت زیگزاگی در حراج اوراق» به این موضوع پرداخته بود دولت در 6مرحله اخیر حراج بهطور زیگزاگی عمل کرده؛ بهنحویکه در چهار مرحله از آن زیر یکهزار میلیارد تومان اوراق فروخته است.

حال پرسش مشخص این است که این نوع رفتار از سوی دولت به چه معنا است؟ اگر قرار است که بعد از دو الی سه هفته، حراج خوب صورت بگیرد، چرا این مکانیزم به صورت هفتگی اجرا میشود؟ در نهایت اینکه در گزارشی با عنوان «دو شاهد عطش منابع در بازار پول» به فروش اوراق 10میلیارد تومانی در مرحله مذکور اشاره کرده بود که کمترین میزان استقبال از بازار حراج در سال جاری بود. دیگر اینکه کمبود منابع بانکها میتواند یکی از دلایل عدم استقبال از منابع بانکها باشد. بنابراین رکود اوراق و رکورد تاریخی در جذب منابع در بازار بانکی، در گزارش مذکور بهعنوان دو شاهد از کمبود منابع و اشتهای باز بانکها در جذب منابع مطرح شده بود.